一年前的10月17日,時值全球金融危機愈演愈烈、投資者恐慌情緒急劇蔓延之際,78歲高齡的“股神”沃倫?巴菲特在《紐約時報》發表了《跟我一起買美國(guó)股票!》(“Buy American. I Am.”)的著名(míng)評論。巴菲特文(wén)中(zhōng)“如果股價一直保持其吸引力的話,我很(hěn)快會将伯克希爾股票以外100%的個人财富用(yòng)來買進美國(guó)股票”的聲明,曾在華爾街(jiē)引起了激烈的争論。畢竟,無論對證券經紀還是投資顧問業,投資産(chǎn)品或者投資建議的“适銷性”是最重要的行業規則之一;不用(yòng)說針對一個78歲的老人,即使面對一個28歲的客戶,任何證券經紀或投資顧問恐怕都不敢建議一個100%股票的資産(chǎn)配置方案。當時許多(duō)人認為(wèi),“股神”恐怕已經老昏了頭。事實不然,此前巴菲特的個人投資風格極其保守和穩健,除去通過家族慈善基金持有(yǒu)的伯克希爾·哈撒韋公(gōng)司(以下簡稱“伯克希爾”)股票以外,其個人金融資産(chǎn)全部被配置在聯邦國(guó)債這一最為(wèi)安(ān)全的資産(chǎn)之上。如果注意到巴菲特在文(wén)中(zhōng)老調重彈了他(tā)那句給投資者的忠言“在他(tā)人貪婪時要恐懼,在他(tā)人恐懼時要貪婪”,我們不難看出,當時股票市場的估值水平已經低到讓巴菲特心動不已的地步了。

考慮到其在中(zhōng)國(guó)擁有(yǒu)廣泛的影響,回顧和分(fēn)析巴菲特價值投資的邏輯和他(tā)在本次金融危機中(zhōng)的操作(zuò)手法,也許可(kě)以幫助“股神”的華人門徒端正一些認識。

巴菲特有(yǒu)多(duō)神?

在投資管理(lǐ)領域,巴菲特的聲望和影響力無人能(néng)及。通過嚴謹而透徹的基本面分(fēn)析來發現投資目标,然後采用(yòng)将資金集中(zhōng)投資在幾個目标上并耐心長(cháng)期持有(yǒu)的“聚焦投資”策略,巴菲特取得非凡的投資業績。在截至2008年的44年裏,他(tā)旗下的伯克希爾每股淨資産(chǎn)僅出現過兩次負增長(cháng)(均低于兩位數),而且隻有(yǒu)6次跑輸了标準普爾500綜合指數。理(lǐ)論上,一個投資者于1965年初投資在伯克希爾上的1000美元,現在已經增長(cháng)到了362.599萬美元;而同時選擇以相同金額投資标普500指數,隻會增長(cháng)到4.336萬美元(表1)。二者近90倍的差距足以佐證巴菲特絕非凡夫俗子。

表1:伯克希爾淨資産(chǎn)增長(cháng)率和标準普爾500綜合指數回報率比較

|

|

伯克希爾淨資産(chǎn)增長(cháng)率 |

标普500綜合指數回報率 |

|

最高值(%) |

59.30 |

37.60 |

|

最低值(%) |

-9.60 |

-37.00 |

|

中(zhōng)位值(%) |

19.80 |

10.95 |

|

累積值(%) |

362,498.60 |

4,236.04 |

|

幾何平均值(%) |

20.47 |

8.94 |

|

算術平均值(%) |

21.35 |

10.51 |

|

标準差(%) |

14.89 |

17.95 |

|

出現負回報率的年數 |

2 |

11 |

|

出現負回報率的概率(%) |

4.55 |

25 |

注:指标計算基于1965-2008年的年度數據

數據來源:《巴菲特緻伯克希爾股東的信(2009)》、金思維投資咨詢(上海)有(yǒu)限公(gōng)司

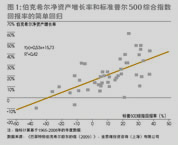

不僅普通大衆投資者将巴菲特奉若神明,專業的投資管理(lǐ)人也覺得他(tā)高不可(kě)攀。伯克希爾淨資産(chǎn)增長(cháng)率針對标普500綜合指數所取得的高阿爾法值、溫和貝塔值說明,巴菲特通過承受較低的系統風險取得了超高的回報率,這一投資結果是絕大多(duō)數基金經理(lǐ)所夢想的完美境界(圖1)。

注:指标計算基于1965-2008年的年度數據

數據來源:《巴菲特緻伯克希爾股東的信(2009)》、金思維投資咨詢(上海)有(yǒu)限公(gōng)司

巴菲特為(wèi)什麽這麽神?

在本輪金融危機中(zhōng),伯克希爾動用(yòng)巨額自有(yǒu)現金儲備進行了非常積極的投資。其中(zhōng),僅高盛、通用(yòng)汽車(chē)、瑞士再保險三筆(bǐ)投資就超過了100億美元(表2)。這三筆(bǐ)投資足以說明巴菲特在投資上是如何取得成功的。

表2:伯克希爾在本輪金融危機中(zhōng)的三筆(bǐ)主要投資

|

|

高盛 |

通用(yòng)電(diàn)氣 |

瑞士再保險 |

|

投資日期 |

2008.9.23 |

2008.10.1 |

2009.2.5 |

|

投資日标普500指數值(相對于2007年10月9日1565.15點的熊市程度) |

1188.22(-24.08%) |

1161.06(-25.82%) |

845.85(-45.96%) |

|

投資日目标公(gōng)司股價(相對于2007年10月9日股價的漲跌幅度) |

123.41美元(-47.35%) |

23.02美元(-39.21%) |

21.70法郎(-78.81%)(每股美國(guó)存股證18.94美元) |

|

投資金額 |

50億美元 |

30億美元 |

30億法郎(26.3億美元) |

|

主要條款 |

1.形式:年息10%的優先股; 2.贖回權:高盛可(kě)随時以55億美元的價格全部回購(gòu)該筆(bǐ)優先股; 3.購(gòu)股權:伯克希爾可(kě)在5年内随時以每股115美元的價格購(gòu)買總價為(wèi)50億美元的高盛普通股(43,478,260股) |

1.形式:年息10%的優先股; 2.通用(yòng)電(diàn)氣可(kě)在3年後随時以33億美元的價格全部回購(gòu)該筆(bǐ)優先股; 3.伯克希爾可(kě)在5年内随時以每股22.25美元的價格購(gòu)買通用(yòng)電(diàn)氣總價為(wèi)30億美元的普通股(148,314,607股) |

1.形式:年息12%的可(kě)轉債; 2.伯克希爾可(kě)随時以每股25法郎價格将該筆(bǐ)債券轉換成普通股 |

|

巴菲特對該筆(bǐ)投資的評價 |

“在華爾街(jiē)你找不到比高盛更好的企業”; “價格合适,條款合适,人也合适” |

“通用(yòng)電(diàn)氣是美國(guó)工(gōng)業的脊梁骨”; “我熟知通用(yòng)的人很(hěn)久很(hěn)久”; “通用(yòng)電(diàn)氣将存活5年、10年,乃至100年以上” |

“欣喜!” |

|

2009年10月20日目标公(gōng)司股價(投資日以來的漲跌幅度) |

184.96美元(49.87%) |

15.58美元(-32.32%) |

47.74法郎(121.43%) |

數據來源:cnbc.com、金思維投資咨詢(上海)有(yǒu)限公(gōng)司

1、在熊市裏投資,成功是大概率事件

根據資本資産(chǎn)定價理(lǐ)論,一類資産(chǎn)的長(cháng)期波動風險越大,其投資者為(wèi)了承擔這些風險而要求的長(cháng)期回報率也就更大。現金由于風險最小(xiǎo),因此可(kě)預期收益率最低,低到甚至連抵禦通貨膨脹的能(néng)力都沒有(yǒu),因此最不适合長(cháng)線(xiàn)投資者。債券由于現金流事先約定,其長(cháng)期風險和可(kě)預期收益率均屬中(zhōng)等。股票類資産(chǎn)的價格随着上市公(gōng)司盈利狀況的變化而波動,而上市公(gōng)司的盈利能(néng)力和宏觀經濟運行狀況又(yòu)緊密相連,因此會受經濟周期的影響,長(cháng)期風險最大,其長(cháng)期可(kě)預期收益率也最高。我們不難看出,股票市場具(jù)有(yǒu)以下基本特征:

(1)受經濟周期影響,熊市和牛市相互交替,一方的終點即為(wèi)另一方的起點;

(2)人類對更高生活水平的追求必将帶動經濟長(cháng)期增長(cháng),因此,長(cháng)期而言股市姓牛不姓熊。而且,經濟發展中(zhōng)的問題和矛盾需要較長(cháng)時間的積累才能(néng)以危機的方式爆發出來,這就導緻了牛市持續時間長(cháng)、速度緩慢的特征;

(3)熊市是自由的資本市場對經濟危機的本能(néng)反應或者對股價泡沫的自我調整,因此,熊市裏股票價格下滑的力度大,速度快,持續時間較短。

正是因為(wèi)股市具(jù)有(yǒu)的“快熊慢牛”、“牛長(cháng)熊短”和“短熊長(cháng)牛”等特征,在熊市裏投資股市指數的長(cháng)線(xiàn)投資者取得超常回報實際上是一個大概率事件。

以伯克希爾投資高盛案為(wèi)例,“股神”巴菲特之所以敢于在此時出手,是因為(wèi)他(tā)知道,盡管整個市場何時見底是任何人也預測不了的,但是相對于大市在未來5-10年裏可(kě)能(néng)達到的水平,當時絕對是一個非常安(ān)全的投資時機。伯克希爾投資高盛這一天(2008年9月23日)的标普500綜合指數值是1188.22點,相對本次熊市開始日(2007年10月9日)的1565.15點跌幅達到了-24%。如果我們選擇在自1950年以來的8次熊市裏當标普500綜合指數跌幅達到24%或以上時的第一個交易日進行投資,在接下來的1年和3年的區(qū)間收益率也許會出現較小(xiǎo)的負數,但是5、10和15年期的區(qū)間收益率卻全部為(wèi)正數(表3)。

表3:标準普爾500指數的部分(fēn)曆史特征分(fēn)析

|

熊市開始日期 |

跌幅達到24%或以上的日期及實際跌幅 |

跌幅達到24%或以上時的第一個交易日進行投資後的區(qū)間收益率(%) |

|||||||||

|

日期 |

漲跌幅(%) |

1年 |

3年 |

5年 |

10年 |

15年 |

|||||

|

總計 |

年化 |

總計 |

年化 |

總計 |

年化 |

總計 |

年化 |

||||

|

1961.12.12 |

1962.6.14 |

-25.20 |

29.30 |

54.63 |

15.64 |

70.07 |

11.21 |

99.50 |

7.15 |

83.80 |

4.14 |

|

1966.2.9 |

1970.5.25 |

-25.30 |

41.59 |

53.65 |

15.39 |

28.94 |

5.21 |

57.47 |

4.65 |

168.03 |

6.79 |

|

1968.11.29 |

1970.4.27 |

-24.80 |

28.39 |

31.64 |

9.60 |

6.33 |

1.24 |

29.09 |

2.59 |

123.64 |

5.51 |

|

1973.1.11 |

1974.2.11 |

-24.60 |

-13.32 |

10.54 |

3.40 |

7.95 |

1.54 |

72.40 |

5.60 |

222.10 |

8.11 |

|

1980.11.28 |

1982.8.4 |

-24.50 |

52.00 |

80.40 |

21.73 |

197.94 |

24.40 |

299.81 |

14.86 |

795.33 |

15.74 |

|

1987.8.25 |

1987.10.19 |

-33.20 |

23.19 |

38.98 |

11.60 |

84.57 |

13.04 |

319.93 |

15.43 |

293.34 |

9.56 |

|

2000.3.24 |

2001.3.16 |

-24.70 |

1.36 |

-3.46 |

-1.17 |

13.45 |

2.56 |

— |

— |

— |

— |

|

2007.10.9 |

2008.9.17 |

-26.10 |

-7.86 |

— |

— |

— |

— |

— |

— |

— |

— |

|

平均值 |

-25.97 |

19.33 |

38.05 |

10.88 |

58.46 |

8.46 |

146.37 |

8.38 |

281.04 |

8.31 |

|

|

标準差 |

2.76 |

23.57 |

28.38 |

7.79 |

68.84 |

8.45 |

128.84 |

5.45 |

262.51 |

4.10 |

|

|

負回報率的概率(%) |

100.00 |

25.00 |

14.29 |

14.29 |

0.00 |

0.00 |

0.00 |

0.00 |

0.00 |

0.00 |

|

數據來源:标準普爾公(gōng)司、金思維投資咨詢(上海)有(yǒu)限公(gōng)司

2、以最有(yǒu)利的條款投資最好的公(gōng)司,是獲取超額回報的捷徑

對于普通投資者而言,在熊市裏投資跟蹤标普500綜合指數的基金,就能(néng)夠輕易取得戰勝左鄰右舍的成功。但是對于追求絕對回報的巴菲特而言,指數的安(ān)全區(qū)域隻是他(tā)伺機出手的一個投資環境要素而已。在這次金融危機裏,巴菲特充分(fēn)利用(yòng)他(tā)的智慧、膽識、影響力、人脈關系和談判技(jì )巧,選定投資目标并快速達成于己有(yǒu)利的交易。其中(zhōng),高盛和瑞士再保險是遭受打擊最為(wèi)嚴重的金融行業中(zhōng)最具(jù)有(yǒu)競争力的兩家公(gōng)司,而多(duō)元化經營的通用(yòng)電(diàn)氣則代表了整個美國(guó)。基于對其管理(lǐ)層多(duō)年的熟知和業務(wù)往來,巴菲特認為(wèi),如果一個投資者對美國(guó)、對全球的金融市場還有(yǒu)信心的話,這三家企業應該是最有(yǒu)可(kě)能(néng)劫後餘生并快速恢複的。因此,在選股上,巴菲特再次堅持了隻投資自己了解的企業的原則。

在交易技(jì )巧上,通過優先股或垃圾債券附加權證或可(kě)轉換條款的巧妙結合,巴菲特既保證了一旦市場長(cháng)期低迷,伯克希爾仍可(kě)獲取穩定的高收益現金流的特征,又(yòu)保留了一旦宏觀經濟或投資者情緒改善導緻市場反轉,伯克希爾不至于錯過機會的權利。用(yòng)巴菲特自己的話來說,優先股股息和債券利息可(kě)以旱澇保收,權證和可(kě)轉換條款是投資“獎金”。

當然,目前離金融危機的爆發還隻有(yǒu)短短的一年時間,我們還很(hěn)難準确衡量巴菲特帶領伯克希爾在本次危機裏所做投資的業績。但是,随着市場逐步趨穩和重拾升勢,我們有(yǒu)理(lǐ)由期待“股神”的價值投資方法、對條款的掌控能(néng)力和交易決策魄力在投資高盛、通用(yòng)汽車(chē)、瑞士再保險等交易中(zhōng)娴熟運用(yòng)所帶來的豐碩成果。

3、手持一定現金是捕捉下一個投資機會的前提

巴菲特有(yǒu)兩大厭惡:現金的低收益率和借錢投資。巴菲特多(duō)次警告過,機會再好也不要借他(tā)人的錢來做長(cháng)線(xiàn)投資。同時,他(tā)也多(duō)次勸誡過于保守或者恐懼的投資者,長(cháng)期将資金配置在現金類資産(chǎn)上是一個巨大的浪費。在實際操作(zuò)上,巴菲特永遠(yuǎn)手持一定的現金等待下一次投資機會的出現。相比之下,在本應加倉買入的市場急劇下跌過程中(zhōng),許多(duō)透支的投資者不得不尴尬地割肉還貸,另一些滿倉的投資者則隻能(néng)夠眼巴巴地看着機會溜走。因此,合理(lǐ)地将投資資金配置到股票、債券和現金等不同資産(chǎn)上,對于“股神”和普通投資者而言同樣重要。

投資者該如何向“股神”學(xué)習?

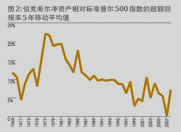

我們也不得不提醒那些追随或模仿“股神”進行交易的投資者,79歲高齡的巴菲特不可(kě)能(néng)長(cháng)生不老。而且,随着伯克希爾資産(chǎn)規模的擴大,巴菲特複制曆史上的巨大超額回報的難度可(kě)能(néng)會越來越大(圖2)。

中(zhōng)國(guó)投資者要膜拜美國(guó)“股神”,需要學(xué)會巴菲特的價值投資理(lǐ)念,并能(néng)夠持之以恒。尤其是在熊市裏,投資者們要冷靜、堅決而又(yòu)果敢地投資股市。同時,對于不具(jù)備成為(wèi)下一個“股神”的素質(zhì)的個人投資者而言,我們需要聽進巴菲特年複一年不斷重申的投資低成本指數基金的忠告。